自3月开始,这一波初登资本市场的互联网巨头们纷纷发布财报。投资界梳理发现,美团点评、拼多多、优信、猫眼、蔚来汽车等公司都呈现了不同程度的亏损,而亏损金额动辄高达数十乃至百亿人民币,令人咋舌。

三月财报季,有人欢喜有人愁。 2018年,中国第二代互联网巨头掀起IPO潮,美团点评、小米、猎聘、同程艺龙、映客等浩浩荡荡赴港上市;爱奇艺、拼多多、哔哩哔哩、虎牙、优信等远赴美国敲钟,即便身背质疑也不掩头上光环,上演了近年来罕见的一幕。 喧嚣褪去,甘苦自知。自3月开始,这一波初登资本市场的互联网巨头们纷纷发布财报。投资界梳理发现,美团点评、拼多多、优信、猫眼、蔚来汽车等公司都呈现了不同程度的亏损,而亏损金额动辄高达数十乃至百亿人民币,令人咋舌。 亏损,已经成为这届互联网上市公司躲不开的“劫”。 美团点评 美团点评2018年的收入从339亿上升到652亿,增加了313亿;但同时开支从384亿上升到789亿,增加了405亿。 美团点评的亏损从2017年的189亿大幅上升至1154亿。看上去很惊人,不过这主要是上市导致的优先股公允价值变现计入了1046亿,并非实际亏损。 事实上,美团点评全年经营亏损110亿,同比上升了约190%,多亏了70亿。经调整后亏损净额85亿,同比多亏了57亿。美团称,亏损增加主要是网约车司机成本增加和摩拜单车折旧、减值损失等原因。 去年4月,美团点评以27亿美元收购了摩拜,这笔收购推动美团点评的用户从3亿增长到4亿(摩拜拥有4000-5000万活跃用户),美团点评将这些用户导流到美团App。但是收购摩拜也给美团点评带来了高达128亿的商誉隐患。 可是,经营费用率持续高于毛利率,则是导致美团点评亏损的核心原因。2018年外卖业务毛利率为13.8%,长期预计为21.3%,2018年营业费用率为-44.1%,长期预计为-28.4%,到店、酒旅业务产生利润在持续补贴外卖业务。 不可忽略的还有,美团总交易额增速放缓。第四季度美团GTV(交易额)为1380亿,同比增速32.5%,上一季度增速为40%,上半年增速则是56%。 美团表示,接下来会谨慎投入新业务,试图缩减亏损。 爱奇艺  对于在线视频网站来说,盈利依旧是难题,亏损是常态。 爱奇艺全年财报中,2018年运营亏损83亿元人民币(约合12亿美元),营业亏损率33%,2017年营业亏损40亿元,营业亏损率24%。亏损规模同比有所扩大。 爱奇艺给出的亏损解释为,大幅增加了在内容生态领域的投资:第四季度研发费用支出6.075亿元,同比增长67%,全年研发投入总计20亿元,较2017年增长57%。 与之相对应的,爱奇艺的内容版权资产与自制内容资产在增长。财报显示,2018年自制内容资产达到37.36亿元,在内容资产中占比达到32.4%,而2017年该比例为22.5%。爱奇艺自制内容资产快速增长,2018年同比增幅高达139%,增速明显高于版权内容。 将内容资产的年度增幅与内容成本增幅进行对比可以发现,两者增幅接近,这表明爱奇艺在内容上的巨大投入或将直接体现在了内容的产出上,转化为了自制内容资产和购买的内容版权资产。 实际上,不止是爱奇艺,国内几乎所有的视频网站均处于亏损状态。这主要源于国内视频网站最早只能依靠广告收入维持运营——盈利模式单一,入不敷出。 其他数据方面,值得注意的是,爱奇艺2018财年总营收达到250亿元人民币(约36亿美元),同比增长52%;其中第四季度营收为70亿元人民币(约合10亿美元),同比增长55%。2018年净增订阅会员3660万,达到8740万,规模同比增长72%,创造了全球流媒体行业会员年度增长净值的新纪录。2018年爱奇艺全年会员收入106亿,中国视频行业付费会员收入首次突破百亿大关,超过预期。 蔚来汽车

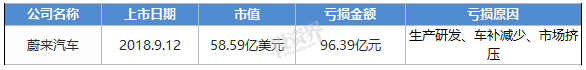

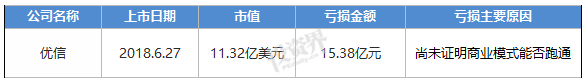

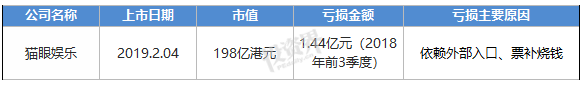

自2016年之后的三年,蔚来汽车亏损已经成为常态。 在蔚来汽车发布的2018年度财报中显示,2018年年度总收入为人民币49.512亿元,汽车销售总额为48.525亿元;年度经营性亏损为人民币95.956亿元,同比增长93.7%,年度净亏损人民币96.390亿元,同比增长92.0%。 亏损额远高于营业收入,蔚来资金支出已经陷入了瓶颈期。曾谋划2年的上海自建工厂计划也不得不停止,继续依靠江淮汽车为其代工。 2018年第四季度成绩虽然表现良好:该季度总营收为34.356亿元,环比增长133.8%;毛利率为0.4%,上一财季为-7.9%;同时该季度蔚来汽车ES8产量8069辆,相比于第三季度4206辆增长91.8%。交付7980辆。但随着生产、交付规模的进一步扩大,蔚来将要面临的资金压力也越来越大。 2018年,蔚来汽车总研发费用为39.979亿元,同比增长53.6%。其中第四季度研发费用为15.152亿元,同比增长83.8%。财报称,第四季度研发费用的增长主要归因于产品和软件开发相关团队员工人数的增加,以及与ES6相关的设计和开发费用的增加。 其实,随着2019年新能源汽车补贴减少,造成消费者持续观望,市场销量一度下滑。另一边,蔚来也不断受到行业对手的挤压。 造车巨头特斯拉直接在上海低价掠夺市场,四次下调中国市场车型价格;而沃尔沃与吉利合资的高端电动也开启最低30万的大福利,同时奥迪、宝马、奔驰、捷豹、路虎推出了电动车型,巨头造车势力互相较劲。 就在今年1月份,蔚来已经宣布拟以3.5%-4%的票息发行6.5亿美元可转换债券,靠继续融资来“自我造血”。 拼多多  2018年全年处于高光时刻的拼多多,迎来了一次成绩大检验。 3月13日,拼多多发布了2018财年第四季度财报及全年财报。营收方面,虽然在阿里和京东的营收增速双双下滑的当下,2018年全年拼多多实现营收131.20亿元,较2017年同期同比增长652%。但2018年全年,非美国通用会计准则下,平台经营亏损为39.583亿元。 拼多多方面给出的解释是,这笔亏损包含了“三周年庆”、“双十一”、等连续大促的Q4季度,亏损额为26.409亿元。此外,拼多多还在IPO时一次性计算了员工股权激励,该笔所产生的亏损费用为107.9亿元。 但有业内人士分析,巨额亏损与加速扩张进行补贴、推广营销费用增幅有很大的关系。病毒式广告营销虽然引起不少反感,但也正是基于用户的拉新与裂变,才让成立几年的拼多多迅速挤入了上位圈。 自成立以来,山寨和打假的标签就一直如影随形。为此拼多多在Q4季度投入了研发费用至5.252亿元,全年的研发费用为11.16亿,利用大数据风控系统与人工巡检,下架涉嫌违规商品、关停违规店铺,拦截链接。 拼多多最新一季的营销成本同比增长约700%,而收入同比增速是379%,获客成本明显越来越高。虽然走农村包围城市的路线,避开了京东、淘宝的锋芒,但各个平台已经开始下沉争夺地盘。在拼购业务上,淘宝的平价版淘宝、京东拼购、苏宁拼购等等多方对手夹击,野蛮增长的拼多多,未来仍是道阻且长。 优信  近日,“二手车电商第一股”优信也发布财报:2018年全年,优信总收入33.15亿元,同比增长69.9%;净亏损15.38亿元,同比收窄44.01%。 从数据来看,虽然优信二手车2018年财年亏损同比收窄,但其依然没有彻底摆脱亏损这一困境。且需要注意的是,优信二手车自2011年成立以来,还始终处于亏损状态中。 对于这种亏损状态,优信曾在招股书上提到:“还没有盈利,运营现金流仍然是负数,未来一段时间可能还会保持这样的状态。” 事实上,在优信常年亏损的背后,隐约透露出当下所面临的难题——尚未证明其商业模式能否跑通、盈利模式是否合理。这也是二手车电商赛道多数公司的通病。 优信收入由三大部分组成。第一块业务(2C)为用户汽车买卖交易提供平台,第二块业务是针对用户买车提供贷款。第三块业务(2B),为汽车厂商或者渠道商提供促成交易。根据最新财报来看,这三个板块2018年全年带来的营收依次分别为6.45亿、17.74亿、6.07亿,同比增长为180%、88%、17%。 一直以来,优信二手车是以“卖车”为主业的平台自居,其2B业务被外界视为优信的高毛利业务,其佣金比例约为2C业务的三倍,但如今从增长情况看,优信的2B业务交易量和收入贡献还是连续下滑的状况。 值得注意的是,用户贷款却成为最大收入来源,占总收入53%。另一方面,优信二手车营收增速是否会进一步下滑也将成为笼罩其头顶上的另一团迷雾。 据财报,其2018年度营业收入同比增速为74.59%,这个增速绝对值看起来并不低,但是相比前些年则稍显逊色,毕竟优信在2017年的营收增速还高达136.67%。 猫眼  大年三十,猫眼上市。2018年前三个季度的财报在招股书中得以亮相,但成绩单并不好看。 招股书上显示,2015年至2017年,猫眼分别亏损12.98亿元、5.08亿元和0.76亿元。而去年前三季度,亏损额为1.44亿元。三年亏损已超20亿! 猫眼背靠四座大山——光线传媒、微影时代、腾讯、美团。招股书显示,截至去年9月30日,猫眼平均月活跃用户仅有680万来自自有应用程序,而腾讯、美团入口获客量分别为5560万和7220万。电影票务交易上,外部入口也远超过自身表现。作为“巨头的宠儿”,对外部入口依赖度高,随时都有用户流失的风险。 猫眼在票务市场的占有率虽然高达61.3%。但为了应对阿里系淘票票市场的竞争、巩固市场地位,不断烧钱进行票补,用于用户激励措施增加开支。这也是2018年亏损的主要原因。 不过,巨额资本推动的市场补贴提供的市场竞争力越来越有限,弹药不可能无限提供。 目前猫眼的收入构成中,在线票务服务收入占59.8%,但娱乐内容服务占比29.8%,娱乐电商、广告服务等占比均为5.2%。猫眼已经在上游链电影宣传和发行上不断发力。 通过产业链协同以提高核心竞争力,才能在下半场竞争中步步为营。 结语 上市不是终点,IPO之后考验才刚刚开始。 过去10年,中国移动互联网迎来大爆发,诞生了一批叱咤风云的巨头。在那个草莽群起的年代,不少巨头们都陷入了“先做规模,再谈赚钱”的逻辑圈。然而如今,面对成本增加、流量争夺、市场竞争等各种问题的围攻,这些看不见的秘密终于在财报上体现了出来。 市值缩水,亏损增加,这一届互联网巨头很忙。 来源投资界(微信公众号ID:PEdaily2012)

|

|

|

你若盛开,清风自来~

|

|

|

|

|

|

共 0 个关于本帖的回复 最后回复于 2019-3-19 15:44