PPP资产证券化的时代来了!这一次可不是轻描淡写的提一句。

近日,国家发改委与中国证监会联合推出PPP项目资产证券化政策性文件 明确了可进行资产证券化PPP项目的范围及标准,“PPP+ABS”模式正式拉开序幕。两种创新金融模式的结合能碰撞出怎样的火花呢?

政策大旗开路,项目优中选优

此次政策性指引具有较强的实操性,为了鼓励支持优质的PPP项目实现资产证券化,证监会与发改委紧密结合,发改委负责筛选合格的PPP项目,证监会则为这类合格项目建立专门的业务受理、审核、备案等绿色通道,与此同时,要求各省级发改委于2017年2月17日前,推荐1~3个首批进行资产证券化的PPP项目,报送至国家发改委。可见,国家对PPP变现退出的重视程度。

但这不意味所有的PPP项目都能通过资产证券化获得融资。硬性标准概括为四个方面,一是规范性,即PPP项目履行审批、核准、备案等手续及各主体间的合同;二是标准性,如项目建设质量达标,按时履约;三是稳定性,即PPP项目需运营两年以上,且产生稳定的现金流,这是保证项目资产证券化的基础;四是原始权益人的信用稳健性。其实这四个方面的核心点仍落在基础资产上,基础资产的安全性、稳定性及盈利能力关乎整个资产证券化的投资收益及风险控制的关键环节,不容忽视。因此,资产证券化重点示范对象集中于行业龙头企业、负债水平低的政府、社会资本充裕的区域等,以降低融资风险,增强固定资产的流动性。

PPP资产证券化的模式怎么解?

资产证券化从监管机构、发行机构、交易场所及资产类型等,有多种分类方式,不是一两句话就讲明白的。资产证券化最重要的考量环节是基础资产,债权、股权、收益权、应收账款等都可以作为证券化的基础资产,而在PPP项目中,收费收益权作为基础资产的模式最为常见。截止目前,已发行的收费收益权资产证券产品共计137个,发行规模1409.28亿元。

PPP项目的收益权有哪些呢?这还要回归于PPP项目本身。目前PPP项目收益权的现金流来源主要是三类:一是使用者付费项目,如供水、供电、供热、高速公路等,由特许经营权产生的未来收益;二是政府付费类项目,如污水处理、园区建设等,由政府财政定期划拨付费并列入中长期财政预算;三是可行性缺口项目,部分使用者付费与财政补贴相结合。数据显示,交通运输、电力、热力、燃气等领域发行的收益权资产证券化占总体量的50%以上。

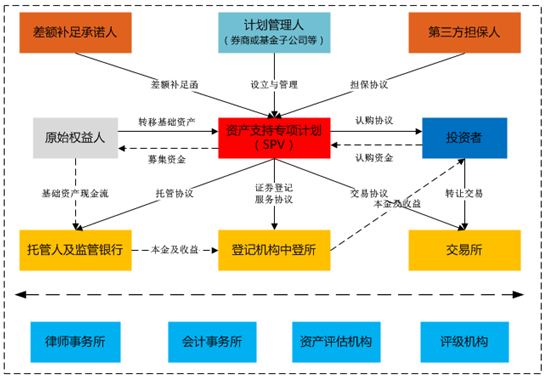

PPP项目资产证券化的交易结构如何设计呢?有了上述稳定现金流的收益权作为基础,等于具备了资产证券化先决条件,PPP项目发起人将该类基础资产打包,转移至特殊的目的机构(SPV),中介机构对资产进行增信评级后,由发行机构进行发行和销售,向投资者融资,基础资产产生的收益用于偿还投资者的本息。

图为:资产证券化结构图

以南京公用控股为例,该公司主要是将污水处理收费收益权作为基础资产,该收益权的付费主体是南京市财政局,即政府付费类项目,收益有保障。南京公用控股作为发起人将基础资产转移至SPV,即资产专项计划中。该专项发行规模为13.3亿,存续期五年,采用结构化增级方式,由南京公用控股认购0.8亿的劣后级收益凭证并承担差额补足责任,且南京承建为南京公用控股足额偿付提供不可撤销的连带责任。

图为:南京公用控股资产证券化图

由此可见,PPP项目插上资产证券化的翅膀后,能够快速盘活缺少流动性的固定资产,将大量基础设施提前变现,加速市场间资金流动,使社会资本方能够提早退出,并吸引新的资本介入。对于PPP项目公司而言,资产证券化利用SPV将基础资产和项目公司的其他资产分离开来,属于表外融资,不会挤占项目公司的融资额度和空间,也不会使财报负债增加,反而优化了项目公司的资产结构。而且资产证券化的融资成本相对较低,部分优先级融资成本仅在4%~5%左右,十分具有吸引力。

PPP项目资产证券化能实现社会资本快速退出吗?

看到上述模式和案例以及鼓励性政策文件,想必社会资本不禁欢喜,又多了一条快速退出的通道,业内绝大多数人也是这样认为,相有不少财务投资机构都要跃跃欲试——快速介入、快速退出,笔者认为PPP项目资产证券化仍处于探索期、尚不成熟。

资产证券化的关键点在于“真实出售、风险隔离”,风险隔离是指将原始权益人的资产真正转移至SPV中,基础资产不再受原始权益人的债务人追索。目前PPP项目资产证券化的主要基础资产为收益权,而项目收益权与经营权相互依存,同属于项目公司,即使将收益权转移至SPV中,经营权仍保留在项目公司,一旦经营或建设出现问题,收益权仍然会受到较大影响,本质上没有实现真正的风险隔离,反而是牵一发而动全身。发行资产证券化的券商机构也清楚这一点,所以他们会要求原始权益人进行增信,正如南京公用控股不仅要认购劣后级份额,还要承担差额补足的责任,社会资本没有真正退出,甚至会增加或有负债。

从整个交易结构来看,社会资本仅是项目公司的大股东,项目公司才是资产证券化的发起人和原始权益人,项目公司将基础资产出售给SPV获得相应的款项,这笔“收入”将划入项目公司的账户,甚至会专款专用。社会资本只能以股东的角色按持股比例获得相应的分红,实现部分资本退出。如果利用资产证券化融资的资金一次性给了社会资本方,借新债还旧债,那么当基础资产收益有所波动,最后一轮的投资者就可能会被套牢。所以说,资产证券化帮助PPP项目原始权益人将固定资产未来的收益提早变现,即使部分社会资本借此提早获利出局,可借过来的钱迟早要还呀!这中间还涉及项目公司股权变更、交易产生的相应税收等问题,或多或少地增加社会资本的成本。

除此之外,资产证券化存续期与PPP项目周期难以匹配,目前市场上的资产证券化存续期多为3—7年,而PPP项目至少10年,甚至高达30年,有人说可以在上一期ABS即将结束前再发一期作为延续,也有人说期待社保基金、保险资金等长线资金介入,这些姑且作为短期参考。重要的是,PPP与ABS结合需要有强有力的法律制度作为判断标准,现阶段既缺少PPP行业本身的法律法规,又缺少PPP与ABS结合后的法律保障,致使金融机构在操作此类项目时也战战兢兢,生怕踩了看不见的红线。

摸着石头过河,如何才能走得又稳又快?

PPP项目资产证券化正处于发展初期,摸着石头过河。在整体经济下滑阶段,以PPP为代表基础设施建设成为拉动国民经济的重要动力,资产证券化的短期变现让PPP项目更具吸引力,这个过程该如何走得又稳又快呢?笔者认为主要要从如下方面下手:

一是制度保障。不仅要加快PPP行业和PPP资产证券化的基本法律制度,还要细化至具体的运营规则和实操中涉及中介方的管理制度。如PPP项目资产证券化要统一发行、上市及交易的规则,因PPP项目具有特殊性,应根据其特点专门制定新的资产评估制度和评级制度等,在大框架制度下统筹管理,建立各种分类制度和规范,形成PPP行业完整的政策法律体系。

二是拓宽PPP项目资产证券化交易平台和资金融通渠道。目前资产证券化的交易平台主要集中于证券交易所、银行间债权市场、证券业协会机构间报价系统等,流动空间有限。笔者认为未来PPP项目资产证券化应朝着标准化产品的方向设计,逐步进入固收交易平台、大宗交易平台等,真正激活流动性。同时,引入保险资金、养老基金、社保基金等中长期投资者,延长资产证券化的存续期,以保证PPP项目运营的稳定性。

三是将风控的重心从增信担保转移到PPP项目未来现金流,重视考察基础资产的成长性。市场上现已运作的PPP项目资产证券化仍然延续传统的方式,要求差额补足和第三方担保等增信措施。如濮阳市自来水公司以收费收益权发起资产专项计划中,濮阳市自来水公司作为差额补足的义务人,而濮阳市建设投资公司履行差额不可撤销的连带责任保证担保。这种趋势导致机构判断项目的重点转移到担保人身上,判断标准演变成项目是否具有一个有钱有势能承担风险的“老爹”。笔者认为这绝非长久之策,依赖“兜底人”迟早会衍生信用风险、责任扯皮、项目失控等负面事项,中介机构应把精力放在基础资产的考察上,包括项目的财务报表、确权清晰度、履约能力及PPP原始交易结构等,把基础资产摸透才是资产证券化成功的关键。

结语:

PPP模式插上资产证券化的翅膀,传统基建设施等固定资产飞起来了,社会资本飞起来,新的投资者也飞起来了,现金流重新活动于不同利益相关者的交易结构中。但PPP项目资产证券化仍处于发展初期,需要完善大量基础工作,切不可冒进,否则你就可能成为风口上的“猪”,摔得很惨!

| 欢迎光临 地产金融网论坛 (http://bbs.dcjr.cn/) | Powered by Discuz! X3.2 |